위 영상만을 보고,

나도 혹 하여 900만원 넣어볼까?? 생각이 들었다.

그러다...우연히 아래 연관 영상이 있는 것을 발견

반대되는 내용이니 한번 보자고 생각함

연금계좌 IRP 다 괜찮은데 문제는 중도해지시 발생함

세금이 기타소득세로 16.5% 부과되는데

이게 세제혜택 받은거에만 붙는게 아니라

700만원(예시) 납입금과 운용수입 내역까지 합쳐져서 세금으로 토해내야해서 결국 손실을 보게되는 구조임

하~ 역시 나하고는 맞는 상품은 아니구나

내가 돈이 남아 도는 것도 아니고..

5년넘게 부어야하고

55세 이후에나 찾을 수 있는데

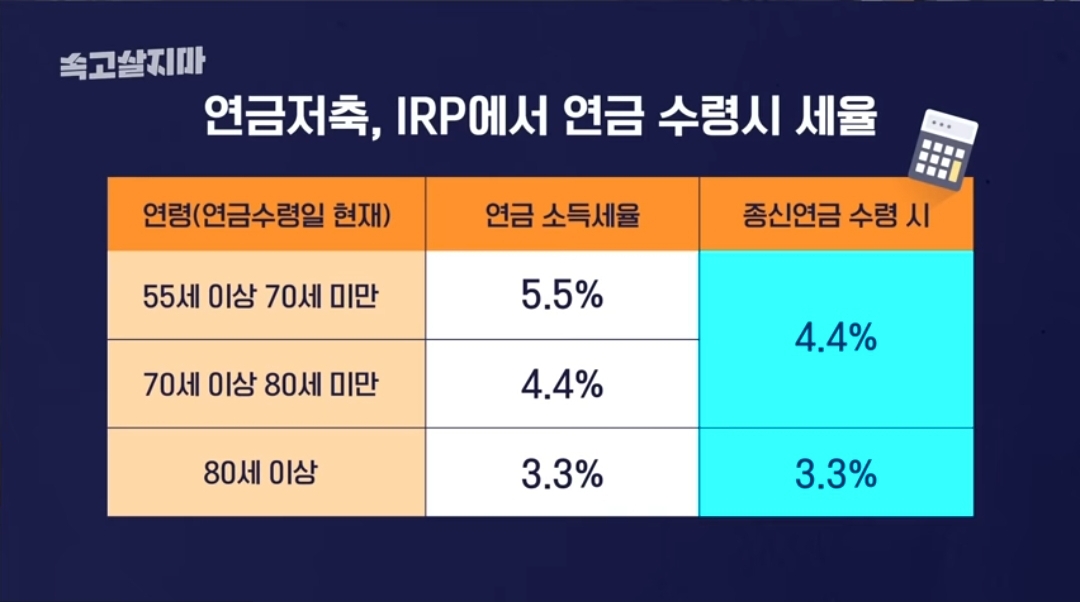

10년간 5.5% 세금떼고 나서 나눠서 받아야하고

나에게는 조건이 맞지않다

처음 영상에서 말씀하신 분처럼

고액 연봉자고 연말정산 토해내시는 분이면

길게보고 1년에 9백씩 넣어도 될텐데 말이다

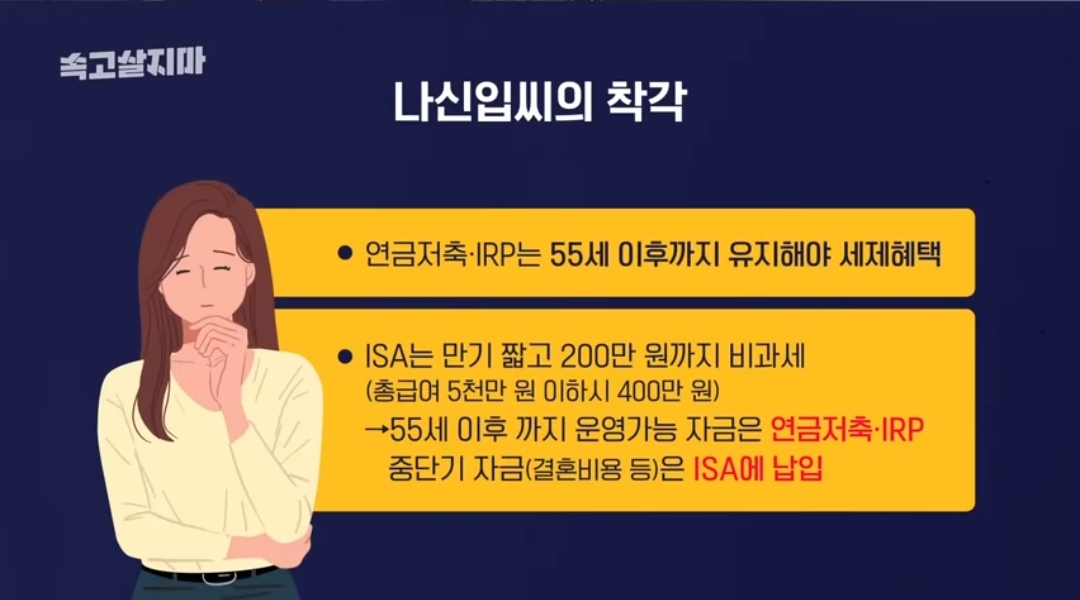

그러면 나같은 사람은 어떻게 하느냐 봤더니

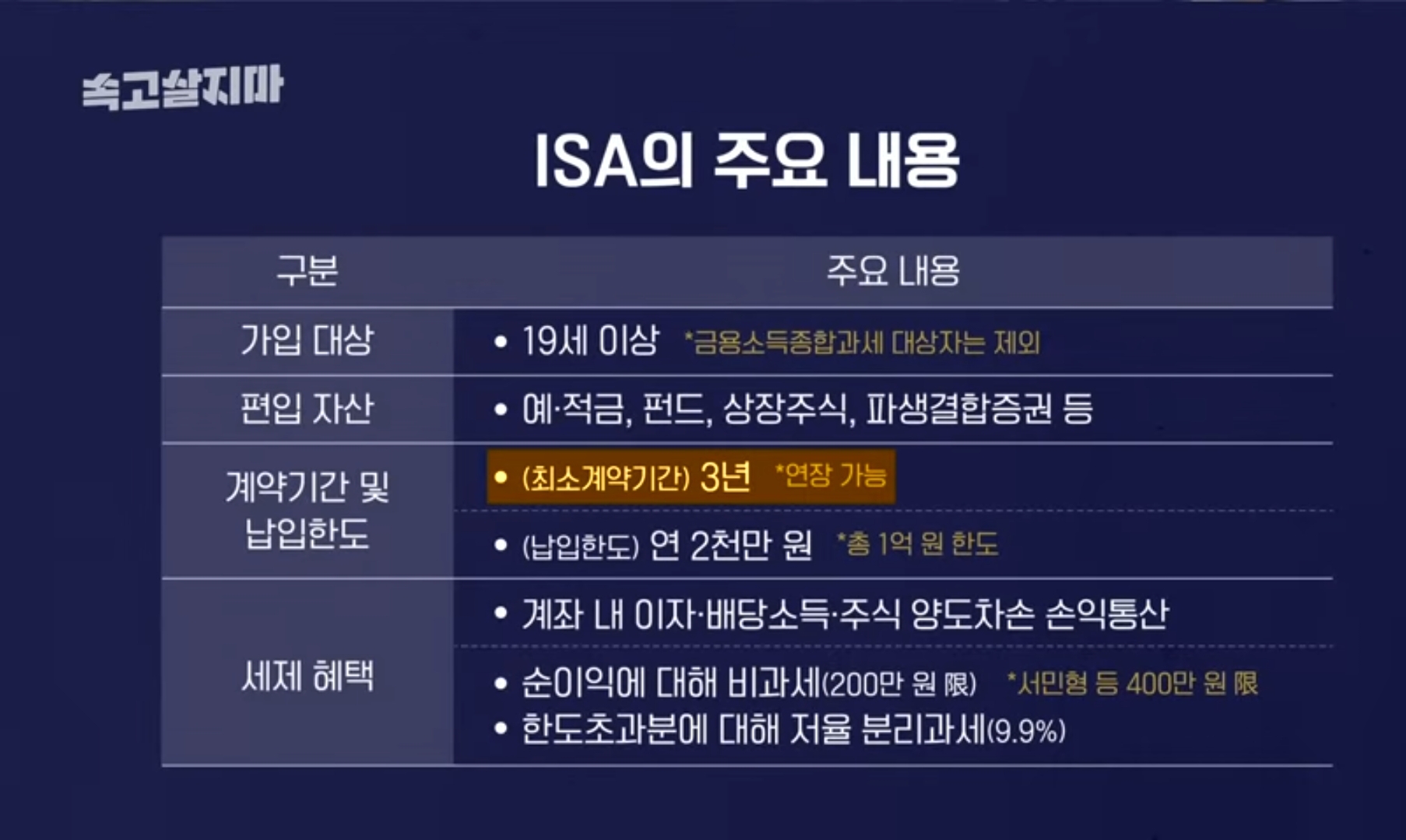

ISA

개인종합자산관리계좌

를 추천해 주네요

간단히 보면

ISA는 만기가 3년이고

총 1억 한도에 매년 2천까지 넣을수 있으니 할만 할듯

다만 세액공제 같은 건 안되고

배당이나 etf분배금 같은 소득세가 200만원까지 공제되더라.

200만원 초과분은 15.4% 세율이 아니라 9.9%의 저율로 세금을 때리니 배당주 하시는분들에게는 안성 맞춤

ISA의 효과를 연금저축과 IRP와 극대화 하고자 할때는

ISA계좌 3년 만기시 연금저축이나 IRP로 전환시

납입금액의 10%를 세액공제 받는 구조임

(한도: 300만원)

아래 예시를 보니 합쳐서 1천만원까지도 가능하네

그리고 나중 퇴직할때 계죄별 인출순서를 정하는 것에 따라서 혜택이 달라질수 있으니

연금저축과 IRP계좌는 합치지 않도록 하는 것이 좋음

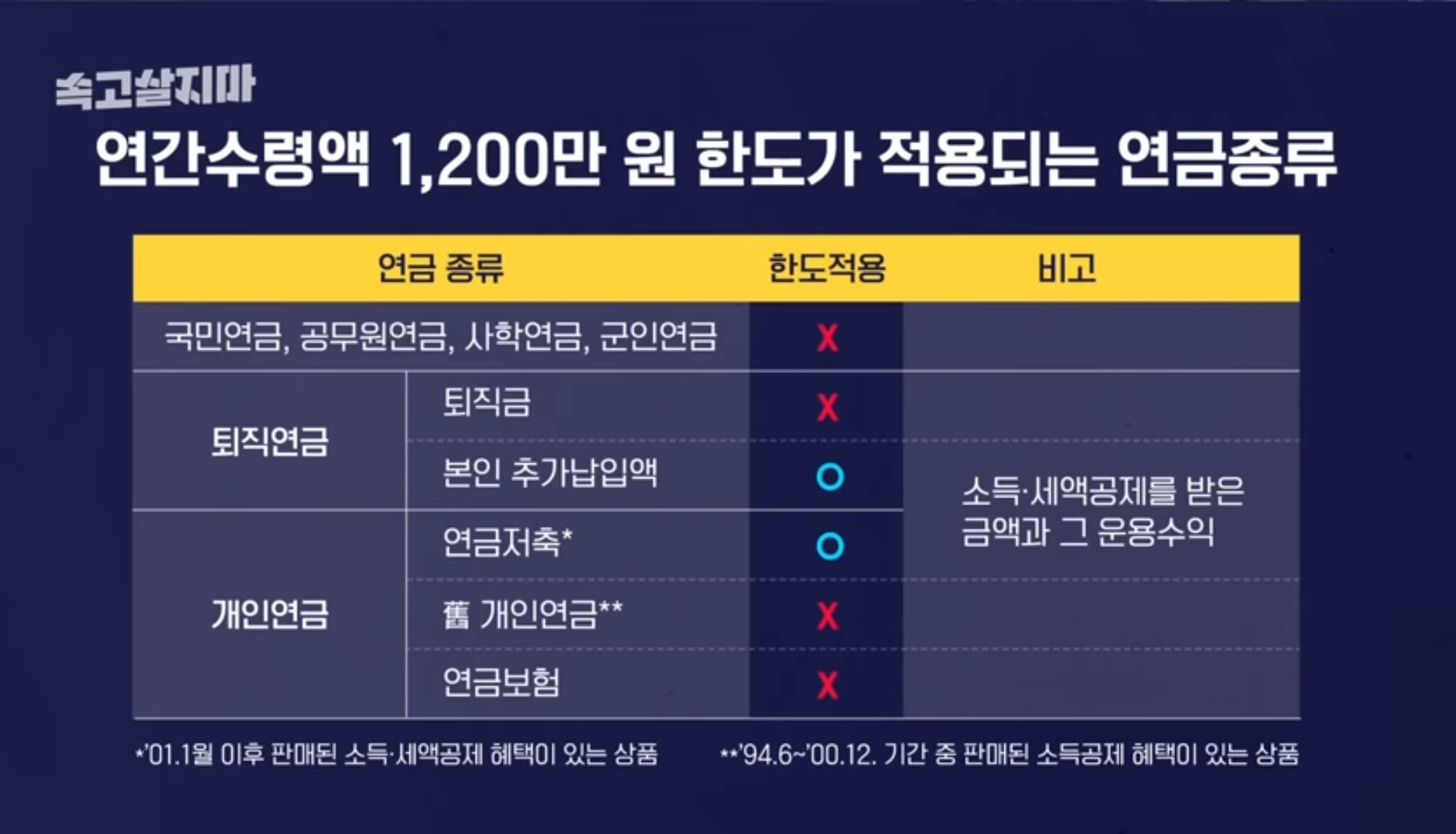

아래는 기타 연금저축과 IRP의 구조와 사례를 캡쳐한 것이니 참조해 주길..

https://www.youtube.com/watch?v=2U5vqEl8sME

https://youtu.be/vYNggP6tmgY?si=FV-Ux672lCqfdI4S

'스크랩' 카테고리의 다른 글

| “만지면 느낀다”…촉감까지 더한 완벽한 가상현실 올해 나온다는데 (2) | 2024.01.07 |

|---|---|

| 저출산은 피할수 없고, 적은 국민수로 잘사는 방법을 모색해야함 (1) | 2024.01.02 |

| 2024 달라지는 증시제도 (0) | 2023.12.29 |

| 2023년 엔터프라이즈 네트워킹 10대 기업 "AI 기대치 맞춰라" (3) | 2023.12.27 |

| EUV 광원 만들 때 주석필요, 주석 산화를 방지하기 위해 수소필요 (0) | 2023.12.13 |

댓글